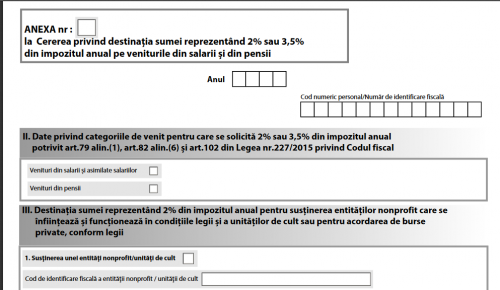

Cererea privind destinația sumei reprezentând 2% sau 3,5% din impozitul anual pe veniturile din salarii și din pensii (OPANAF 50/2019). Formular, se depune până la data de 15 martie de către persoanele fizice care realizează venituri din salarii și asimilate salariilor și/sau venituri din pensii din România, în următoarele situații, după caz:

a) dispun asupra destinației sumei reprezentând 2% din impozitul anual pe veniturile din salarii și asimilate salariilor și/sau veniturile din pensii, pentru susținerea entităților nonprofit care se înființează și funcționează în condițiile legii și a unităților de cult; sau

b) dispun asupra destinației sumei reprezentând 2% din impozitul anual pe veniturile din salarii și asimilate salariilor și/sau veniturile din pensii, pentru acordarea de burse private, conform legii; sau

c) dispun asupra destinației sumei reprezentând 3,5% din impozitul anual pe veniturile din salarii și asimilate salariilor și/sau veniturile din pensii, pentru susținerea entităților nonprofit și a unităților de cult, care sunt furnizori de servicii sociale acreditați cu cel puțin un serviciu social licențiat, în condițiile legii.

Formularul se depune și de către persoanele fizice care realizează venituri din salarii și/sau pensii din străinătate, impozabile în România, conform legii.

Program. Durată de completare: 4 minute. Motivul colectării informației: Informațiile colectate sunt necesare direcționării sumei reprezentând Până la 2% din impozitul anual pe veniturile din salarii și din pensii pentru susținerea entităților nonprofit/unităților de cult, precum și pentru restituirea cheltuielilor efectuate de persoanele fizice cu bursele private.

Ce trebuie să știe reprezentanții ONG-urilor?

Entitățile plătitoare de impozit pe profit vor deduce sponsorizarile efectuate doar dacă beneficiarul sponsorizării este înscris, la data încheierii contractului în Registrul entităților/unităților de cult pentru care se acordă deduceri fiscale. Acest registru se organizează de A.N.A.F. , este public și se afișează pe site-ul acestei instituții. Înscrierea în acest registru se va efectua la solicitarea entității, dacă sunt îndeplinite anumite condiții prevăzute de Legea 30/2019, Articolul 25, alineatul (41), redat mai jos. Aceste prevederi se vor aplica de la 01 aprilie 2019.

În data de 17.01.2019 a fost publicată în MO nr. 44, Legea nr. 30/2019 pentru aprobarea Ordonanței de urgență a Guvernului nr. 25/2018 privind modificarea și completarea unor acte normative, precum și pentru aprobarea unor măsuri fiscal-bugetare.

Modificările vizează și Codul fiscal, ceea ce înseamnă că trebuie să fie cunoscute modificările aduse de Legea 30/2019 Titlului II – Impozitul pe profit. Prevederile legii 30/2019 urmează să între în vigoare începând cu data de 20 Ianuarie 2019.

La articolul 25 alineatul (4), litera i) se modifică

ART. 25 – Cheltuieli

(4) Următoarele cheltuieli nu sunt deductibile:

i) cheltuielile de sponsorizare și/sau mecenat și cheltuielile privind bursele private, acordate potrivit legii; contribuabilii care efectuează sponsorizări și/sau acte de mecenat, potrivit prevederilor Legii nr. 32/1994 privind sponsorizarea, cu modificările și completările ulterioare, și ale Legii bibliotecilor nr. 334/2002, republicată, cu modificările și completările ulterioare, precum și cei care acordă burse private, potrivit legii, scad sumele aferente din impozitul pe profit datorat la nivelul valorii minime dintre următoarele:

1. valoarea calculată prin aplicarea a 0,5% la cifra de afaceri; pentru situațiile în care reglementările contabile aplicabile nu definesc indicatorul cifra de afaceri, această limită se determină potrivit normelor;

2. valoarea reprezentând 20% din impozitul pe profit datorat.

În cazul sponsorizărilor efectuate către entități persoane juridice fără scop lucrativ, inclusiv unități de cult, sumele aferente acestora se scad din impozitul pe profit datorat, în limitele prevăzute de prezenta literă, doar dacă beneficiarul sponsorizării este înscris, la data încheierii contractului, în Registrul entităților/unităților de cult pentru care se acordă deduceri fiscale, potrivit alin. (41).

Sumele care nu sunt scăzute din impozitul pe profit, potrivit prevederilor prezentei litere, se reportează în următorii 7 ani consecutivi. Recuperarea acestor sume se va efectua în ordinea înregistrării acestora, în aceleași condiții, la fiecare termen de plată a impozitului pe profit.»

Articolul 25, după alineatul (4) – se introduce un nou alineat, alineatul (41), cu următorul cuprins:

(41) Registrul entităților/unităților de cult pentru care se acordă deduceri fiscale se organizează de A.N.A.F., astfel cum se stabilește prin ordin al președintelui A.N.A.F. Registrul este public și se afișează pe site-ul A.N.A.F. Înscrierea în Registrul entităților/unităților de cult pentru care se acordă deduceri fiscale se realizează pe baza solicitării entității, dacă sunt îndeplinite cumulativ, la data depunerii cererii, următoarele condiții:

a) desfășoară activitate în domeniul pentru care a fost constituită, pe baza declarației pe propria răspundere;

b) și-a îndeplinit toate obligațiile fiscale declarative prevăzute de lege;

c) nu are obligații fiscale restante la bugetul general consolidat, mai vechi de 90 de zile;

d) a depus situațiile financiare anuale, prevăzute de lege;

e) nu a fost declarată inactivă, potrivit art. 92 din Codul de procedură fiscală.